髙松コンストラクショングループは「建設を通じて社会における相互補完の一翼を担う。」

を経営理念として掲げております。

社会に有用で安全な建物や安心のサービスを責任をもって提供し、お客様やビジネスパートナー、従業員に対してのみならず、国や地域、自然や地球環境に対してもよりよい関係を構築し、社会的な責任を全うする必要があると考えます。

社会を構成する一員として、昨今、企業に対しても大きな期待が寄せられているなか、当社グループは、特色のあるグループ各社がそれぞれの事業分野で高い専門性を発揮しながら、持続的に企業価値を向上させていくため、「環境(Environment)、社会(Social)、ガバナンス(Governance)」に対して、積極的に対応してまいります。

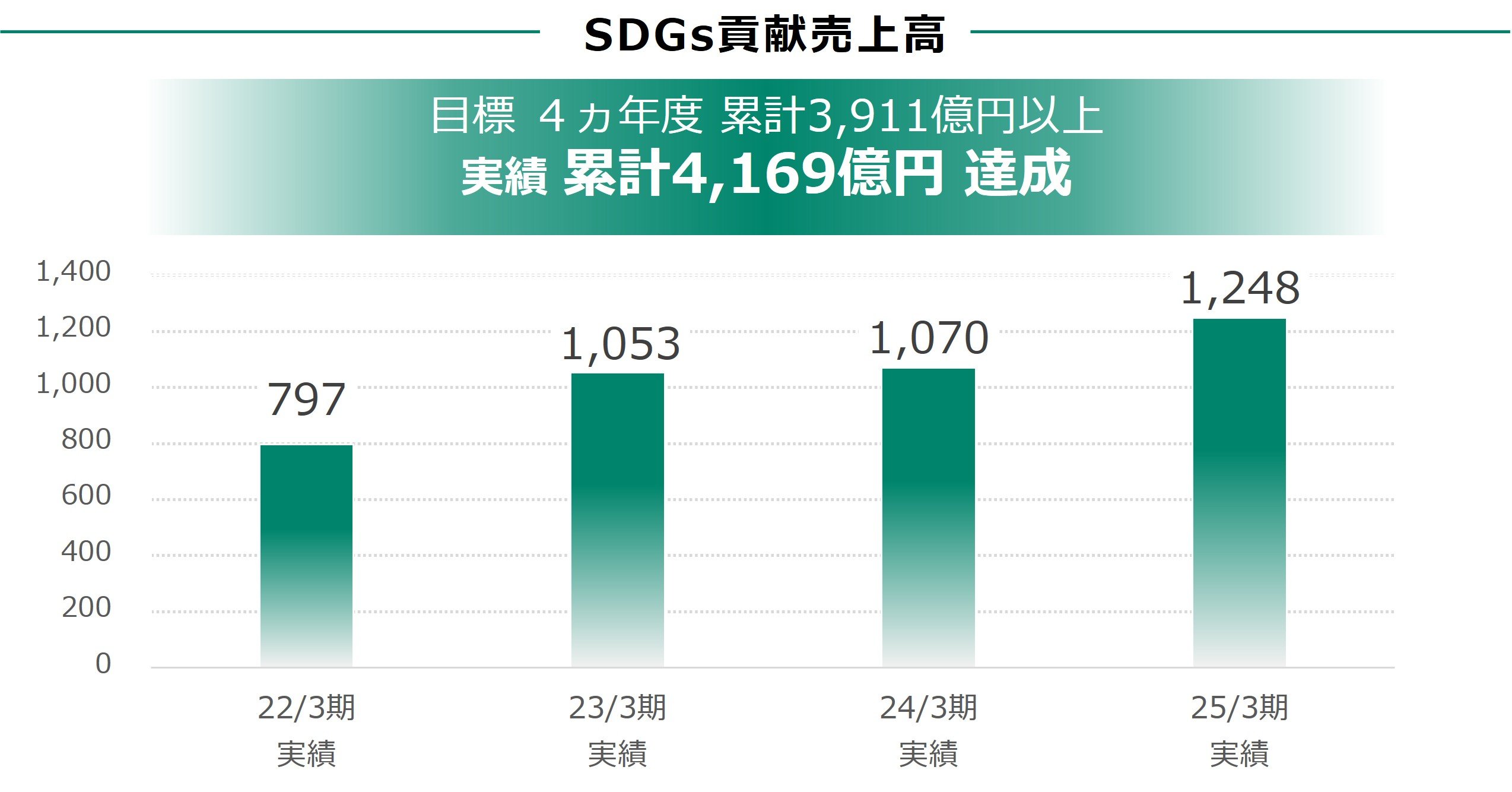

SDGs貢献売上高

「当社グループ売上高のうちSDGsが掲げる17ゴールに対応した売上高はいくらか」を算出したものを「SDGs貢献売上高」として開示しており、2020年3月期には全売上高の20%超に達しました。2021年3月には国内初となるSDGs債、サステナビリティ・リンク・グリーンボンドを発行し、2022年3月期~2025年3月期でSDGs貢献売上高累計3,911億円を目標に掲げ、達成に向け取り組みました。

SDGsに向けた取り組みは当社グループの長期的成長のためにも不可欠と考え、今後もSDGsに適合した事業を伸ばし、売上高を拡充してまいります。

普通社債(第1回債)及びサステナビリティ・リンク・グリーンボンド(第2回債)の発行に関するお知らせ

(*)目標値3,911億円について

過去3か年度(2018年3月期~2020年3月期)のSDGs貢献売上高の年度平均は927億円でした。この過去実績の平均を年率1.52%ずつ成長させ、2025年3月期のSDGs貢献売上高を1,000億円に到達させるべく、各年度の目標値を設定しました。年度ごとの実績は凹凸があることを考慮し、SPTsは将来4か年度累計としました。

(1)環境保全への貢献

①再生可能エネルギー関連施設の建設出来高

・太陽光・風力・地熱・中小水力・バイオマス発電施設の建設による出来高

・太陽光発電設備の設置工事による出来高

②自然共生素材・工法を用いた法面工事出来高

・生物多様性や地域景観に配慮した自然回復緑化のための技術を用いた緑化工法による法面工事の出来高

③省エネルギー規格に適合した建築物の出来高

・CASBEE(建築環境総合性能評価システム)ZEB(ネット・ゼロ・エネルギー・ビル)等の当社が指定する一定の環境規格に適合した建築物の出来高

(2)住み続けられるまちづくりへの貢献

①安心・長寿命空間の提供となる建設の出来高

・耐震性能が建築基準法の15%増し以上の建築物の出来高

・耐震補強工事の出来高

・長期優良住宅の販売高(但し、注文住宅の場合は、出来高とする)

②安全・快適・高品質の維持となる工事の出来高

・マンション等の大規模リフォーム工事の出来高

③伝統建築文化の継承につながる建築及び埋蔵文化財の保護につながる工事の出来高

・社寺建築及び埋蔵文化財発掘事業の出来高

④高齢者向け住サービスに係る売上高

・サービス付き高齢者住宅の運営にかかる売上高

(3)当社グループにおける新規事業の開始及び技術開発並びに合併その他の買収に関連して当社グループが取得する、上記(1)及び(2)に類するその他の技術にかかる出来高、販売高又は売上高

2021年3月、サステナビリティ・リンク・ボンドとグリーボンドを組み合わせた国内初となるSLGB(サステナビリティ・リンク・グリーンボンド)を発行いたしました。SDGsが掲げる17のゴールに対応した売上高(SDGs貢献売上高)を目標値に定め、調達資金を全額、環境性能に優れた当社グループの東京拠点ビルである新「東京本社ビル」の建設に充当いたします。

サステナビリティ・リンク・ボンド(SLB)

あらかじめ定められたサステナビリティ/ESGの目標を達成するかどうかによって条件が変化する債券のことを指す。

したがって、調達資金が必ずしも特定の資金使途に限定される必要はない。SLBは、発行体があらかじめ定めた重要な評価指標(KPI)とSPTsによって評価される。

KPIに関して達成すべき目標数値としてSPTsが設定され、KPIがSPTsを達成したかどうかによって、債券の条件が変化することで、

発行体にSPTs達成に向けた動機付けを与える債券。

グリーンボンド

国際資本市場協会(ICMA)が定めるグリーンボンド原則及び環境省グリーンボンドガイドライン2020年版に適合しており、環境問題の解決に資する事業=「グリーンプロジェクト」に使途を限定して資金を調達するために発行する債券。

SLGB

調達した資金を全額グリーンプロジェクトに充当するサステナビリティ・リンク・ボンドのこと。

適合性に関する第三者評価

当社はSLGB発行のため、JCRにより、環境省の「グリーンローン及びサステナビリティ・リンク・ローンガイドライン2020年版」及び国際資本市場協会(以下、ICMA)の「サステナビリティ・リンク・ボンド原則2020年版」への適合性等についての確認を受けております。

また、グリーンボンドの適合性評価については、環境省の「グリーンボンドガイドライン2020 年版」及びICMAの「グリーンボンド原則2018年版」に適合している旨、JCRより「JCRグリーンボンド評価」の最上位評価である「Green1」の予備評価を取得しております。

評価については、JCRより公表されたニュースリリースをご参照ください。

ⅰ.JCR グリーンファイナンス・フレームワーク評価(JCR2021年01月21日News Release)

ⅱ.JCR グリーンボンド評価第三者意見書(JCR2021年03月12日News Release)

JCRサステナブルファイナンス・ESGページ

投資表明

SLGBへの投資を表明していただいている投資家をご紹介いたします。

| <投資表明投資家一覧>(2021年3月12日現在、50音順) |

| アセットマネジメントOne株式会社 |

| 茨城県信用農業協同組合連合会 |

| 株式会社七十七銀行 |

| 株式会社富山銀行 |

| 株式会社福井銀行 |

| 川口信用金庫 |

| 観音寺信用金庫 |

| 巣鴨信用金庫 |

| 関信用金庫 |

| セゾン自動車火災保険株式会社 |

| 全東栄信用組合 |

| 太陽生命保険株式会社 |

| 高山信用金庫 |

| 東京シティ信用金庫 |

| 新潟縣信用組合 |

| 沼津信用金庫 |

| 平塚信用金庫 |

| 福泉信用組合 |

| 三井住友トラスト・アセットマネジメント株式会社 |

| 結城信用金庫 |

プロジェクト概要

当社は、東京都港区芝に建設した、新東京本社ビルの資金調達手段としてSLGBを発行いたしました。

新東京本社ビル

| ■新東京本社ビル概要 |

| 所在地 |

東京都港区芝4丁目8番2号 |

| 敷地面積 |

1,529.71 ㎡ |

| 延床面積 |

16,488.64 ㎡(4,987 坪) |

| 階数 |

地上18階、地下1階 |

| 構造 |

鉄骨造、一部鉄骨鉄筋コンクリート造 |

| 着工 |

2020年9月 |

| 竣工 |

2023年5月 |

| 施工 |

青木あすなろ・髙松特定建設工事共同企業体 |

| 主な環境認証等 |

CASBEE Aランクを取得済(2023年10月16日付け)* |

(*)CASBEE Aランクを取得済

建設期間中の環境改善効果に関するレポーティング「認証手続きの進捗状況」に該当。

CASBEEとは建築環境総合性能評価システムを指し、建築物の環境性能で評価し格付けする手法です。省エネや環境負荷の少ない資機材の使用といった環境配慮はもとより、室内の快適性や景観への配慮なども含めた建物の品質を総合的に評価するシステムです。

レポーティング

本プロジェクト実施に際し、グリーンボンド及びサステナビリティ・リンク・ボンドの評価項目について、本サイト内で年1回各種レポーティングを公表予定です。